กิจกรรมเกี่ยวกับการเลือกตั้งที่จะมีขึ้นในช่วงต้นเดือนพฤษภาคมจะเป็นอีกปัจจัยที่ช่วยให้มีเงินหมุนเวียนในระบบเศรษฐกิจมากขึ้น

เศรษฐกิจไทย

กิจกรรมเกี่ยวกับการเลือกตั้งที่จะมีขึ้นในช่วงต้นเดือนพฤษภาคมจะเป็นอีกปัจจัยที่ช่วยให้มีเงินหมุนเวียนในระบบเศรษฐกิจมากขึ้น

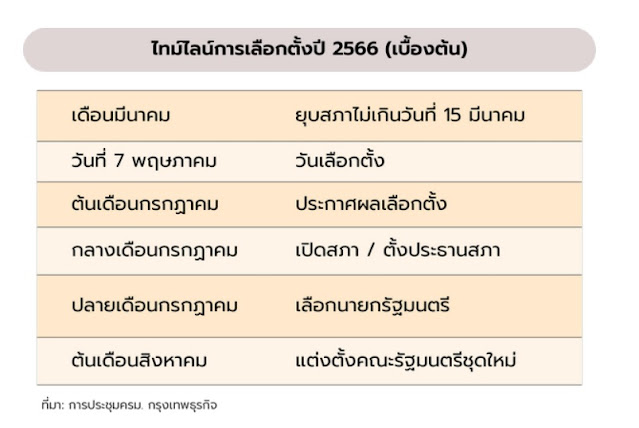

จับตาทิศทางการเมืองในประเทศ หลังไทม์ไลน์การเลือกตั้งมีความชัดเจนมากขึ้น พล.อ.ประยุทธ์ จันทร์โอชา นายกรัฐมนตรีเผยว่าในการประชุมคณะรัฐมนตรีล่าสุดเมื่อวันที่ 21 กุมภาพันธ์ ได้มีการแจ้งไทม์ไลน์เบื้องต้นกำหนดการยุบสภาในช่วงต้นเดือนมีนาคมหรือภายในวันที่ 15 มีนาคม ส่วนกำหนดวันเลือกตั้งอาจเป็นไปตามที่คณะกรรมการการเลือกตั้ง (กกต.) ประกาศไว้เป็นวันที่ 7 พฤษภาคม ประกาศผลการเลือกตั้งเสร็จสิ้นในช่วงต้นเดือนกรกฏาคม และเข้าสู่ขั้นตอนต่างๆ (ดังตาราง) จนไปสู่การได้รัฐบาลใหม่ในช่วงต้นเดือนสิงหาคม

หมายกำหนดการเลือกตั้งที่มีความชัดเจนขึ้น หลังจากนายกฯระบุแน่ชัดว่าจะยุบสภาก่อนครบวาระในวันที่ 23 มีนาคมและจะเลือกตั้งในวันที่ 7 พฤษภาคม ทั้งนี้ คาดว่ากิจกรรมตั้งแต่การหาเสียงจนถึงการเลือกตั้งจะช่วยหนุนให้มีเม็ดเงินหมุนเวียนในระบบเศรษฐกิจมากขึ้น จาก (i) งบประมาณจัดเลือกตั้งของกกต.ในปีนี้ได้รับจัดสรรอยู่ที่ 5.9 พันล้านบาท เทียบกับ 4.2 พันล้านบาทในการเลือกตั้งครั้งก่อนในปี 2562 เพิ่มขึ้นเนื่องจากมีจำนวนเขตเลือกตั้งเพิ่มขึ้นเป็น 400 เขต จาก 350 เขต (ii) กรณียุบสภา กกต.กำหนดงบประมาณในการหาเสียงของผู้สมัครรับเลือกตั้ง ส.ส.แบบแบ่งเขตเลือกตั้งคนละไม่เกิน 1.9 ล้านบาท และพรรคการเมืองที่ส่งผู้สมัครรับเลือกตั้งส.ส.แบบบัญชีรายชื่อพรรคละ 44 ล้านบาท อย่างไรก็ตาม แม้ไทม์ไลน์การเลือกตั้งมีความชัดเจนขึ้น แต่ยังต้องติดตามระยะเวลาเกี่ยวกับการจัดตั้งรัฐบาล หากเกิดความล่าช้าจนส่งผลต่อการจัดทำงบประมาณรายจ่ายประจำปี 2567 (เริ่มเบิกจ่ายเดือนตุลาคม 2566) อาจกระทบต่อการเติบโตทางเศรษฐกิจและความเชื่อมั่นของนักลงทุนได้

การลงทุนจากต่างประเทศยังไม่สดใสมากนักในเดือนแรกของปี กระทรวงพาณิชย์รายงานว่าภายใต้พระราชบัญญัติการประกอบธุรกิจของคนต่างด้าว พ.ศ. 2542 มีการอนุญาตให้คนต่างชาติประกอบธุรกิจในเดือนมกราคม 2566 จำนวน 52 ราย เงินลงทุนรวม 5,129 ล้านบาท จ้างงานคนไทย 298 คน โดยประเทศที่เข้ามาลงทุนมากสุด 5 อันดับแรก ได้แก่ ญี่ปุ่น (14 ราย เงินลงทุน 3,588 ล้านบาท) สิงคโปร์ (6 ราย, 410 ล้านบาท) สหรัฐ (6 ราย, 9 ล้านบาท) สหราชอาณาจักร (5 ราย, 98 ล้านบาท) และจีน (3 ราย, 548 ล้านบาท) ทั้งนี้ หากจำแนกเป็นการลงทุนในพื้นที่ EEC มีจำนวน 8 ราย (15% ของจำนวนนักลงทุนทั้งหมด) เงินลงทุนรวม 683 ล้านบาท (13% ของเงินลงทุนทั้งหมด) นำโดย ญี่ปุ่น (5 ราย เงินลงทุน 632 ล้านบาท) จีน (2 ราย, 48 ล้านบาท) และสหราชอาณาจักร (1 ราย, 3 ล้านบาท)

แม้จำนวนการลงทุนจากต่างประเทศในเดือนมกราคม 2566 ที่ 52 ราย สูงกว่าเดือนเดียวกันของปีก่อนที่ 49 ราย แต่หากพิจารณาทางด้านวงเงินลงทุนซึ่งมีมูลค่า 5,129 ล้านบาท ต่ำกว่าเมื่อเทียบกับ 9,767 ล้านบาท ในเดือนเดียวกันปีก่อน และ 16,308 ในเดือนธันวาคม 2565 อย่างไรก็ตาม การลงทุนจากต่างประเทศของไทยยังพอมีสัญญาณเชิงบวกจากยอดขอรับส่งเสริมการลงทุนจากต่างประเทศ (FDI) ในปี 2565 ที่มีมูลค่า 433,971 ล้านบาท เพิ่มขึ้น 36% จากปีก่อน (และสูงกว่าค่าเฉลี่ยในช่วงปี 2560-2564 ที่ประมาณ 350,000 ล้านบาทต่อปี) นำโดยจีน ญี่ปุ่น และสหรัฐ สะท้อนแนวโน้มการลงทุนในระยะข้างหน้าโดยเฉพาะในกลุ่มธุรกิจ ยานยนต์ไฟฟ้า อิเล็กทรอนิกส์อัจฉริยะ พลังงานสะอาด และดิจิทัล

เศรษฐกิจโลก

กิจกรรมทางเศรษฐกิจในประเทศสำคัญปรับดีขึ้นในช่วงต้นปี

แต่การเติบโตในระยะข้างหน้ายังมีแนวโน้มอ่อนแอ

สหรัฐฯ

ตลาดคาดเฟดอาจขึ้นดอกเบี้ยแรงหลังตัวเลขเศรษฐกิจสหรัฐปรับดีขึ้นและเงินเฟ้อยังสูง

แต่ภาพรวมการเติบโตมีแนวโน้มชะลอลง โดยในเดือนกุมภาพันธ์

ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) รวมภาคการผลิตและภาคบริการเพิ่มขึ้นสู่ระดับสูงสุดในรอบ

8 เดือนที่ 50.2 และดัชนีความเชื่อมั่นผู้บริโภคเพิ่มขึ้นสู่ระดับสูงสุดในรอบ 13

เดือนแม้ยังต่ำกว่าค่าเฉลี่ยในอดีต

สำหรับการใช้จ่ายของผู้บริโภคในเดือนมกราคมเพิ่มขึ้นมากสุดในรอบเกือบ 2 ปีที่ 1.8% MoM แรงหนุนจากค่าจ้างและเงินเดือนที่เพิ่มขึ้น

ส่วนเงินเฟ้อที่วัดจากดัชนีราคาการใช้จ่ายเพื่อการบริโภคส่วนบุคคล (PCE

Price Index) เพิ่มขึ้นสู่ระดับ 5.4% YoY จาก

5.3% ในเดือนธันวาคม

เครื่องชี้ทางเศรษฐกิจล่าสุดเพิ่มโอกาสที่เฟดอาจปรับขึ้นดอกเบี้ยอีก

3

ครั้งสู่ระดับ 5.25-5.50% อย่างไรก็ตาม

ตัวเลขดังกล่าวส่วนหนึ่งมาจากปัจจัยชั่วคราว เช่น อากาศที่อบอุ่นขึ้น

ขณะที่เครื่องชี้หลายตัวยังสะท้อนความอ่อนแอของการเติบโต เช่น GDP ไตรมาส 4 โต 2.7% ต่ำกว่ารายงานครั้งก่อนที่

2.9% เมื่อหักสินค้าคงคลังและการค้าระหว่างประเทศแล้ว

อุปสงค์ในประเทศเพิ่มขึ้นเพียง 0.1% และ GDP ไตรมาสแรกปีนี้มีแนวโน้มต่ำกว่า 2% ขณะที่ดัชนี PMI

ภาคการผลิตแม้กระเตื้องขึ้นสู่ระดับ 47.8 ในเดือนกุมภาพันธ์

แต่ยังคงต่ำกว่าระดับ 50 เป็นเดือนที่ 4 ซึ่งชี้ว่าภาคการผลิตหดตัวต่อเนื่อง

อีกทั้งดัชนีย่อยด้านคำสั่งซื้อใหม่ยังปรับลดลง นอกจากนี้

ดัชนีเวลาขนส่งวัตถุดิบลดลงมากสุดตั้งแต่กลางปี 2552 และดัชนีราคาวัตถุดิบก็ปรับลดลง

ซึ่งอาจช่วยบรรเทาแรงกดดันเงินเฟ้อในระยะต่อไป

ยูโรโซน

แม้ยูโรโซนจะเลี่ยงภาวะเศรษฐกิจถดถอยมาได้

แต่หนทางข้างหน้ายังคงยากลำบาก ในเดือนมกราคม อัตราเงินเฟ้อทั่วไปอยู่ที่ 8.6% YoY ชะลอลงเล็กน้อยจากเดือนก่อนหน้าที่ 10.4%

ขณะที่อัตราเงินเฟ้อพื้นฐานปรับเพิ่มขึ้นทำจุดสูงสุดใหม่ที่ระดับ 5.3% YoY ในส่วนของดัชนีผู้จัดการฝ่ายจัดซื้อรวมปรับเพิ่มขึ้นสู่ 52.3 ซึ่งอยู่ในโซนขยายตัว (มากกว่า 50) ติดต่อกันเป็นเดือนที่สองจากแรงหนุนของกิจกรรมภาคการบริการที่ขยายตัวมากที่สุดในรอบ

7 เดือน อยู่ที่ 53.0 อย่างไรก็ตาม

กิจกรรมภาคการผลิตอยู่ในโซนหดตัวต่อเนื่องเป็นเดือนที่ 8

โดยชะลอลงสู่ 48.5 และต่ำกว่าตัวเลขคาดการณ์ของตลาด

วิจัยกรุงศรีประเมินว่าแม้เศรษฐกิจยูโรโซนจะสามารถรอดพ้นจากภาวะถดถอย

(recession) ในช่วงฤดูหนาวที่ผ่านมาได้ แต่ตัวเลขชี้นำทางเศรษฐกิจส่วนใหญ่ใน 4Q65

ยังคงบ่งชี้ถึงภาวะชะลอตัวและมีความเปราะบางสูง อาทิ (i) อัตราการขยายตัวทางเศรษฐกิจ หรือ GDP ต่ำสุดนับตั้งแต่

3Q61 ที่ 1.83% YoY และ (ii) ยอดค้าปลีกหดตัว 2.93% YoY ประกอบกับแรงกดดันเงินเฟ้อฝั่งภาคบริการที่ยังคงเร่งตัวขึ้นซึ่งอาจเป็นปัจจัยที่ทำให้เงินเฟ้อพื้นฐานลงช้า

ธนาคารกลางยุโรป (ECB) จึงต้องดำเนินนโยบายการเงินแบบเข้มงวดต่อซึ่งจะยิ่งส่งผลกระทบต่อความสามารถในการใช้จ่ายและการลงทุนภาคเอกชนตลอดปี

2566 สะท้อนผ่านปริมาณความต้องการสินเชื่อเพื่อการบริโภคและการลงทุนที่ลดลงใน

4Q65 นอกจากนี้

ความเสี่ยงด้านภูมิรัฐศาสตร์มีโอกาสเพิ่มสูงขึ้นหลังประเทศสมาชิกกลุ่มG20

หารือเพื่อเตรียมยกระดับมาตรการสนับสนุนยูเครนและจำกัดความสามารถของรัสเซียในการทำสงครามมากขึ้นในวาระครบรอบ

1 ปีสงครามในยูเครน

จีน

ปัญหาในภาคอสังหาริมทรัพย์ของจีนยังคงทรงตัว

ความเสี่ยงทางการเงินยังอยู่ในระดับที่สามารถจัดการได้ ในขณะที่ความขัดแย้งทางภูมิรัฐศาสตร์ยังคงสร้างความไม่แน่นอนต่อเศรษฐกิจ ราคาบ้านมือหนึ่งใน 70

เมืองสำคัญในเดือนมกราคมเริ่มทรงตัวเมื่อเทียบกับเดือนก่อนหน้า (MoM) แต่หากเทียบกับช่วงเดียวกันของปีก่อน (YoY) ยังคงหดตัวอยู่ที่ 2.26% ส่วนราคาบ้านมือสองยังหดตัวที่ 0.28% MoM และ 3.76% YoY ในขณะที่ผู้พัฒนาอสังหาฯ

ที่ใหญ่ที่สุด 100 อันดับแรกยังมียอดขายหดตัวที่ 33% YoY ทั้งนี้

รัฐบาลยังคงเดินหน้าฟื้นฟูภาคอสังหาฯ โดยล่าสุด

ได้ประกาศโครงการนำร่องที่อนุญาตให้จัดตั้ง private equity fund เพื่อลงทุนในภาคอสังหาฯ สำหรับฐานะการคลังของจีนในปีที่ผ่านมา

หนี้สินของรัฐบาลต่อ GDP ยังคงเพิ่มขึ้นต่อเนื่อง

แต่ถือว่าไม่สูงมากนัก โดยอยู่ที่ 50.4% ในไตรมาสที่ 4

เมื่อเทียบกับสหรัฐซึ่งอยู่ที่ 123.4%

อย่างไรก็ตาม

การเมืองระหว่างประเทศยังคงมีความไม่แน่นอน เมื่อวันที่ 22 กุมภาพันธ์ที่ผ่านมา

นายหวังอี้

ผู้อำนวยการสำนักงานคณะกรรมาธิการกลางด้านการต่างประเทศแห่งพรรคคอมมิวนิสต์จีน

ได้เดินทางเยือนรัสเซีย และประกาศย้ำถึงความสัมพันธ์ที่แน่นแฟ้นระหว่างสองชาติ

แต่ไม่กล่าวถึง “การเป็นหุ้นส่วนยุทธศาสตร์ที่ไร้ขอบเขต”

ซึ่งประกาศขึ้นไม่กี่สัปดาห์ก่อนการรุกรานยูเครน ในขณะเดียวกัน ยังมีรายงานว่า

จีนพยายามผลักดันให้เกิดการเจรจาสันติภาพแบบพหุภาคี

และสีจิ้นผิงจะเดินทางเยือนรัสเซียในเดือนเมษายนหรือพฤษภาคมที่จะถึงนี้ นอกจากนี้

รัฐมนตรีว่าการกระทรวงการต่างประเทศของจีนยังออกมาระบุให้ ”บางประเทศ”

หยุดสร้างกระแส today Ukraine, tomorrow Taiwan ในขณะที่

สหรัฐประกาศแผนที่จะขยายกองทหารในไต้หวันเป็นจำนวนราว 100

ถึง 200 กอง จากเดิม 30 กอง

เพื่อให้การฝึกฝนแก่ทหารไต้หวัน

วิจัยกรุงศรีมองว่าราคาและยอดขายบ้านจะหดตัวน้อยลงในไตรมาสที่

2

ซึ่งเป็นผลมาจากมาตรการกระตุ้นอุปสงค์และผ่อนคลายสภาพคล่องที่ดำเนินมาตั้งแต่ปีที่แล้ว

ประกอบกับการฟื้นตัวของการบริโภคภาคเอกชน

ส่วนเสถียรภาพทางการเงินยังอยู่ในระดับที่ควบคุมได้ แม้มีความเสี่ยงจากหนี้สินของธุรกิจนอกภาคการเงินที่สูง

(160.9% ต่อ GDP) โดยรัฐบาลกลางยังมีความสามารถที่จะก่อหนี้เพิ่มขึ้นเพื่อกระตุ้นการฟื้นตัวทางเศรษฐกิจ

รวมถึงบรรเทาภาระหนี้สินของรัฐบาลท้องถิ่นจากการที่ตลาดอสังหาฯ ยังคงหดตัวอยู่

ทั้งนี้ ท่าทีของจีนในประเด็นสงครามรัสเซีย-ยูเครน

อาจสะท้อนถึงความพยายามในการฟื้นฟูความสัมพันธ์กับชาติยุโรป ในขณะที่

ความสัมพันธ์กับสหรัฐฯ ยังคงย่ำแย่อยู่ และไม่มีทีท่าว่าจะดีขึ้น

ซึ่งเป็นปัจจัยเสี่ยงที่สำคัญต่อทิศทางของเศรษฐกิจจีนและโลก

ความคิดเห็น

แสดงความคิดเห็น